Les marchés financiers ont commencé l’année en grande forme et un repositionnement important est à l’œuvre. Que faut-il en penser ?

Macro

Le baril qui cache la forêt. Même si les nouvelles ont été moins mauvaises qu’attendu ces dernières semaines, grâce en particulier à la baisse des prix de l’énergie, la conjoncture se détériore clairement aux Etats-Unis et en Europe. La bonne surprise sur le gaz tient surtout à la météo clémente de l’hiver jusqu’ici, qui a limité la demande saisonnière. Pour autant, cette variable reste aléatoire pour les prochains mois, tandis que les mesures de politique publique (boucliers en tous genres) vont probablement s’estomper dans le courant de l’année, sur fond de déficits budgétaires. La vraie bonne nouvelle est surtout, comme on en avait parlé en fin d’année, la réouverture de la Chine, client essentiel de l’industrie européenne. En tout état de cause, le débat entre économistes reste de savoir si la croissance sera légèrement au-dessus ou en dessous de zéro dans les prochains mois.

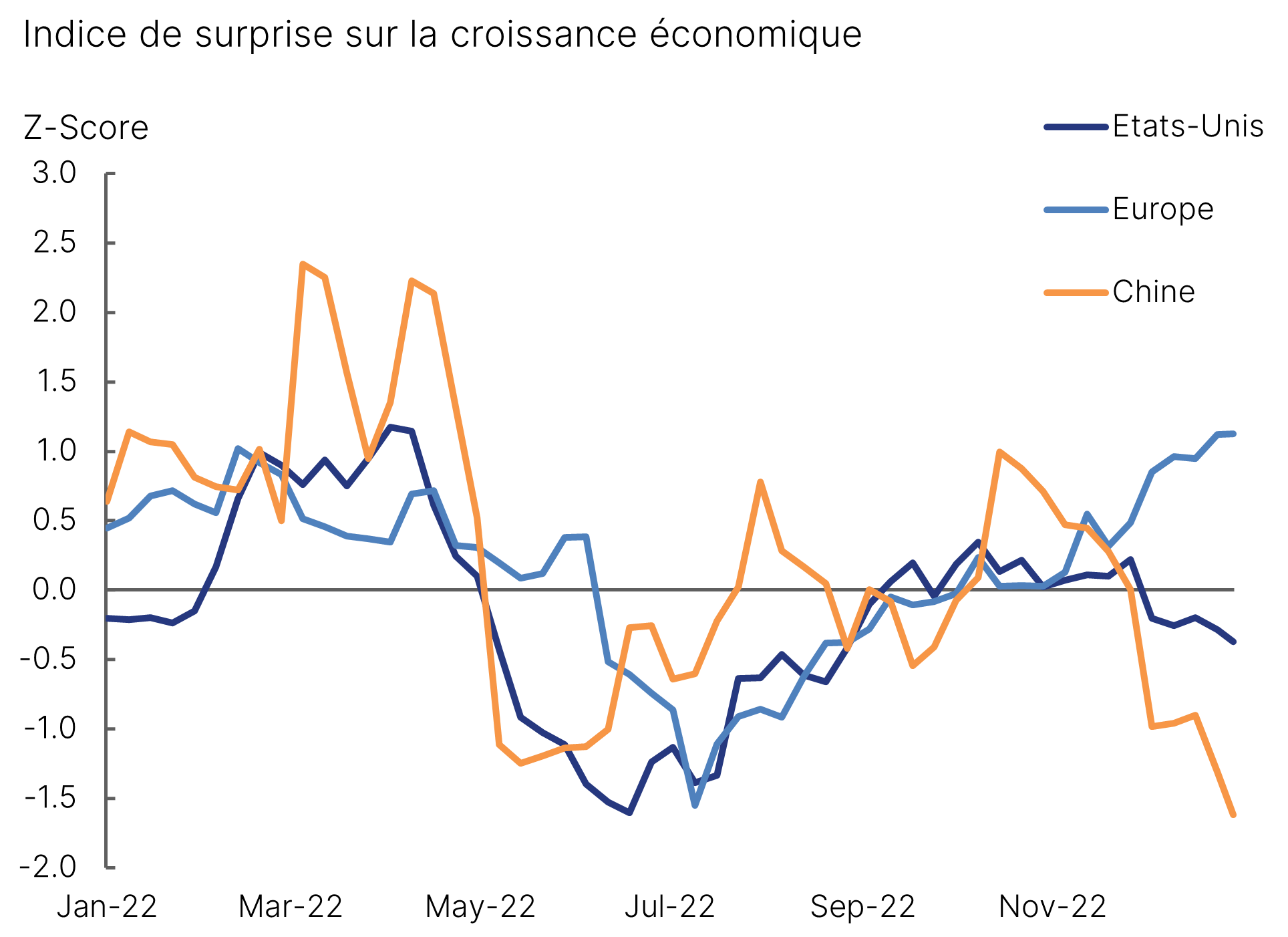

Seule au monde. Ce qui est frappant est la façon dont l’Europe se détache du reste du monde. L’indicateur de surprise économique, qui mesure l’écart entre les données réalisées et les attentes des prévisionnistes, est devenu franchement positif pour l’Europe, tandis qu’il reste morose aux Etats-Unis et en Chine (Graphique 1). Notre interprétation est que la baisse inattendue des prix de l’énergie a permis d’éviter le pire à court terme, mais il demeure improbable à nos yeux qu’une économie aussi dépendante de l’extérieur que l’Europe puisse résister bien longtemps au fléchissement des deux moteurs du monde.

Plutôt des bonnes nouvelles en Europe, pas ailleurs

Source : Citi, Equinoxe – janvier 2023

Le travail, c’est la santé. Une grosse part de l’incertitude relève de la tenue du marché du travail et des salaires. La surprise des derniers mois a été la poursuite d’une dynamique solide de l’emploi. Aux Etats-Unis, les créations d’emploi ont ralenti mais ne plongent pas, alors que les salaires ont progressé fortement en réaction à l’inflation. En Europe, où les ajustements d’emploi sont de toute façon structurellement plus lents, la situation reste aussi favorable, avec des salaires en hausse de 5% en moyenne. Pour autant, les grandes entreprises de la tech et de la finance multiplient les plans de licenciement, et ces deux secteurs sont généralement des indicateurs avancés de ce qui se passe dans le reste de l’économie. L’amplitude des destructions d’emplois dans les prochains trimestres reste l’inconnue principale qui déterminera l’ampleur de la récession.

Coût pour coût. L’inflation devrait poursuivre sa décrue mais rester persistante et volatile. La confirmation que le pic d’inflation est probablement derrière nous a rassuré les investisseurs depuis fin 2022. Néanmoins, la dynamique des prix reste plus forte que la normale, témoignant de ce que les économistes appellent « les effets de second tour », c’est-à-dire la diffusion de la pression des prix au-delà de l’énergie et de l’alimentaire. Même si la baisse d’inflation fait partie de notre scénario 2023, la pression sur les matières premières va revenir périodiquement, tandis que le recul structurel de la mondialisation rendra la circulation des biens moins simple et plus coûteuse.

Dilemme atlantique. Les banques centrales font face à des défis différents, plus simples aux Etats-Unis qu’en Europe. L’équation est relativement claire aux Etats-Unis où l’économie est entrée en surchauffe après le Covid du fait d’un « choc de demande ». Dans ces cas-là, la banque centrale resserre sa politique monétaire pour faire baisser la demande, quitte à provoquer une récession. En Europe, l’inflation provient surtout d’un « choc d’offre », des tensions liées à l’environnement externe sur l’énergie, l’alimentaire et les biens importés. La réaction de la banque centrale est donc moins évidente : défendre sa crédibilité en resserrant aussi sa politique ou ne rien faire et laisser passer l’orage ? La BCE a sans ambiguïté choisi la première solution mais au prix de risques sur l’économie et sur les finances publiques d’Etats déjà fragiles.

Allocation de portefeuille

Qu’est-ce que le marché actions sait qu’on ignore ? Le début d’année en fanfare des marchés européens a surpris beaucoup d’investisseurs, nous y compris. Il est toujours périlleux de rationnaliser ex post, mais les relatives bonnes nouvelles macro et le regain d’intérêt d’investisseurs américains pour un marché décoté semblent les moteurs principaux de ce mouvement. Beaucoup d’observateurs notent tout de même l’écart surprenant entre la performance des marchés européens et américains d’une part, et l’optimisme des marchés actions par rapport au pessimise sur l’obligataire d’autre part. En fait, le marché semble cheminer sur une ligne de crête très étroite : un scénario où l’inflation baisse JUSTE ASSEZ pour éviter une récession mondiale, mais où l’économie ralentit JUSTE ASSEZ pour que les banques centrales rebaissent fortement leurs taux dès la seconde partie d’année. Mouais.

Remember 2015 ? Nous demeurons donc circonspects et préférons ne pas prendre le train en route à ce stade. Les épisodes similaires de violente surperformance européenne dans le passé, comme début 2015, se sont assez mal terminés. Les investisseurs américains sont surtout tactiques et sanctionnent rapidement les mauvaises nouvelles, qui pourraient venir de la conjoncture, des finances publiques, de la politique, de l’Ukraine.

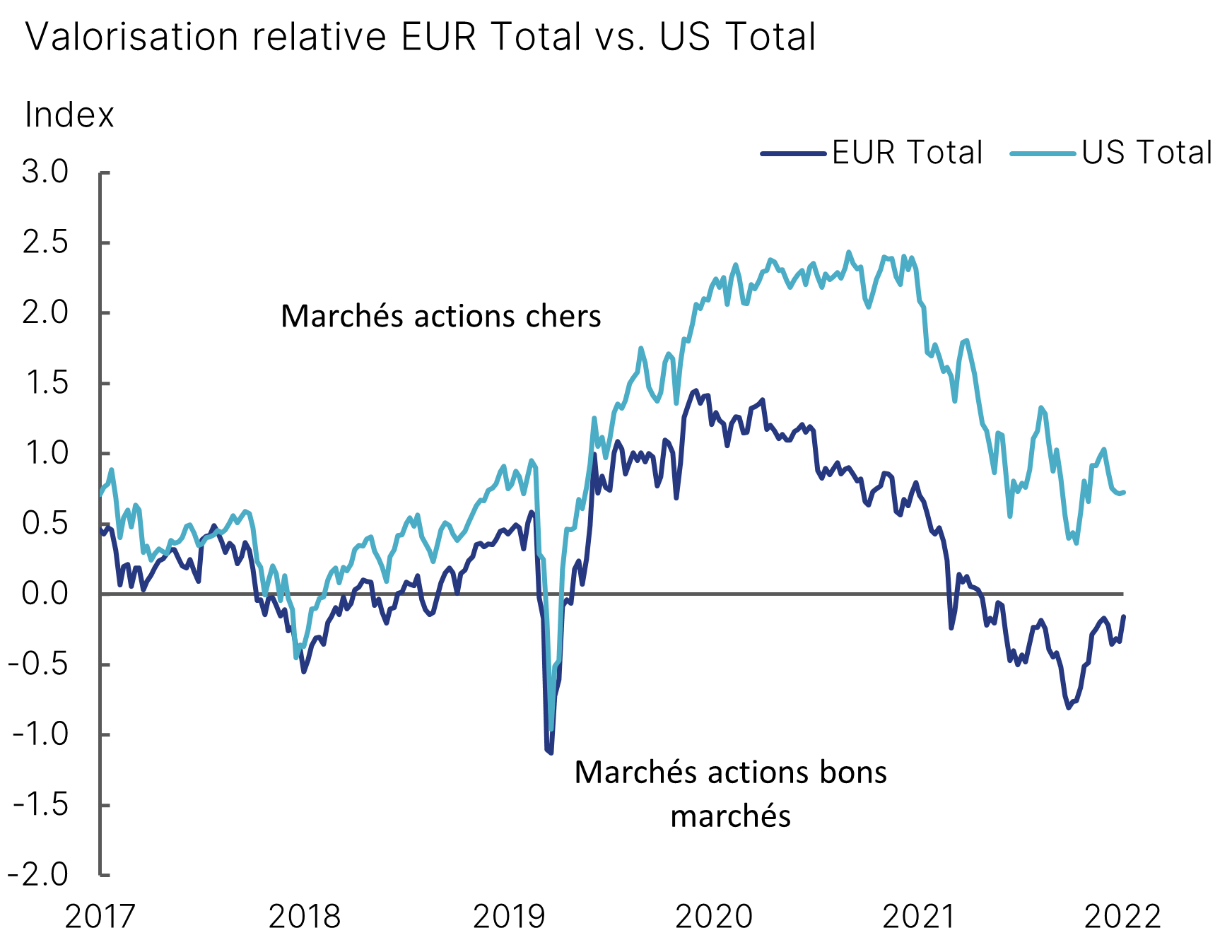

Gravité. Côté fondamental, la dynamique des bénéfices continue de faiblir mais les anticipations restent toujours trop optimistes à notre goût. La saison des résultats pour le T4 2022 s’ouvre ces jours-ci et pourrait déclencher de nouvelles révisions à la baisse. Concernant les valorisations, le marché européen est maintenant revenu à sa moyenne de long-terme, tandis que les Etats-Unis sont toujours chers (Graphique 2). On note cependant que l’écart entre les deux marchés reste favorable à l’Europe. En tout cas, outre le fait que jamais historiquement le marché actions n’a atteint son point bas avant le début d’une récession, ni la valorisation ni les bénéfices ne semblent favorables à un retour sur les actions. Nous restons donc sur un positionnement prudent et patient, confiants dans le fait que des points d’entrée meilleurs se présenteront plus tard dans l’année.

Des marchés pas bons marchés

Source : MSCI, Bloomberg, Equinoxe – janvier 2023

Payé pour attendre. La patience est en plus récompensée en 2023. Alors que la BCE pourrait remonter ses taux à 3% d’ici mars, les SICAV monétaires offrent désormais une alternative. Cela signifie que le cash ne brûle plus les doigts, même s’il reste bien sûr en deçà de l’inflation. Nous conseillons en tout cas de garder une réserve de liquidités significative pour le moment et de se départir du FOMO (« Fear Of Missing Out », la peur de manquer quelque chose) dont certains investisseurs peuvent être pris en début d’année calendaire.

Le spleen du fonds euro. La saison est aussi celle des annonces de taux servis sur les fonds euro, que l’on peut suivre facilement sur le site Good Value for Money. Si la moyenne tourne autour de 2%, on note la grande disparité des taux, qui dépendent largement de la politique commerciale des assureurs : tous doivent utiliser leurs réserves pour calibrer à quel point ils veulent dynamiser leur rendement et le rendre attractif à leurs clients. Pour autant, la brutale hausse des taux et de l’inflation fait que peu sont capables d’égaler les taux monétaires (2% aujourd’hui et probablement 3% demain, ni du livret A qui doit être annoncé aujourd’hui au-delà de 3%. De fortes décollectes sont donc à prévoir et les arbitrages s’imposent.

Connaissez-vous votre emprunte carbone ? Sur MyCO2.fr, c’est simple, ludique et gratuit.

Portez-vous bien !

L’équipe Equinoxe