Pour les lecteurs pressés, nos recommandations :

> Profiter de la hausse récente des marchés actions pour alléger les positions. Favoriser les marchés de qualité (Etats-Unis, Suisse), les grosses capitalisations et les secteurs peu cycliques.

> Renforcer la poche obligataire, notamment en arbitrant le fonds euro, et opter pour des fonds obligataires dynamiques.

> Allouer une poche significative aux produits structurés pour monétiser les primes de risque qui restent attractives.

> Conserver des stratégies de performance absolue et alternatives qui ne souffriront pas d’exposition directionnelle au marché.

Macro

More of the same. Pas de grands bouleversements dans le paysage macro depuis notre dernier Télescope. La discussion porte toujours sur l’inflation, la récession, le dilemme des banques centrales et les risques politiques venant de Russie et de Chine. Pour nous, aucun de ces éléments ne prend un tour particulièrement sympathique, mais le marché semble simplement s’habituer à ce nouvel environnement difficile.

Trompe-l’œil. En Europe, l’inflation est sortie à 10% en novembre, en léger tassement et surtout en deçà des attentes. Pour autant, le détail des chiffres n’est pas très encourageant et la baisse tient essentiellement aux prix de l’énergie, tandis que l’alimentaire et les services continuent de progresser à un rythme soutenu. Pour la BCE, le taux d’inflation cœur (hors énergie et alimentaire) est stable à 5%, ce qui reste trop élevé et consolide la probabilité d’un nouveau resserrement monétaire lors de la réunion de décembre, qui portera vraisemblablement les taux courts à 2%.

Au-delà du Rhin. A plus long terme, nous restons d’avis que le taux d’inflation (hors énergie) baissera assez naturellement à mesure que la récession se propage en Europe. Un élément à surveiller à cet égard est le marché du travail allemand, qui donne des signes de ralentissement clairs. Le taux de chômage est grimpé en novembre à 5,6%, alors qu’il était à 5% il y a six mois. Paradoxalement, il est possible que les renégociations syndicales récentes qui ont amené de fortes revalorisations salariales accélèrent la contraction de l’emploi l’an prochain.

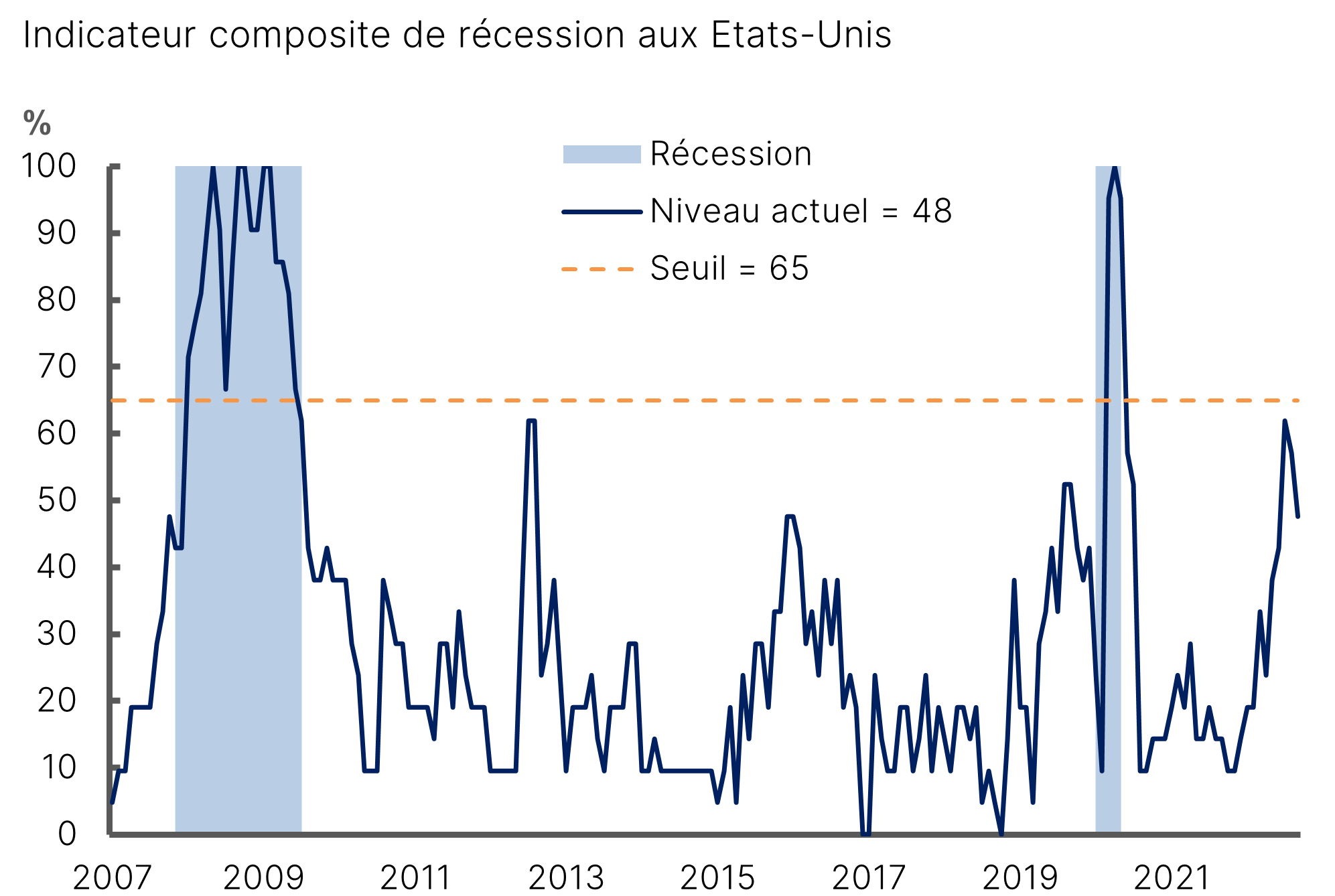

La récession attendra. Aux Etats-Unis, les données économiques ont continué de se redresser ces dernières semaines et suggèrent que la croissance du PIB au T4 sera finalement correcte. Notre indicateur de conjoncture, qui indique une récession aux Etats-Unis lorsqu’il touche un niveau de 65, a frôlé ce seuil en juillet avant de rebaisser ensuite (Graphique 1). Nous restons néanmoins sur un scénario assez pessimiste en 2023 avec une croissance probablement négative au premier semestre.

La récession attendra

Source : BEA, BLS, ISM – novembre 2022

Dans le tournant. La Chine continue de vivre une période d’extrême turbulence, dont l’impact n’est pas à sous-estimer pour l’économie mondiale. Les manifestations des derniers jours illustrent le niveau de tension sociale dans le pays et l’impasse de la politique Zéro Covid. Pour autant, la seule issue viable d’un point de vue sanitaire serait une campagne massive de vaccination avec des vaccins occidentaux, ce qui ne semble pas à l‘ordre du jour. Si la comparaison avec Tiananmen est tentante, l’Etat chinois est désormais extrêmement bien préparé à ce type de protestations et un scénario de débordement reste peu plausible. La question de la fragilisation de Xi ne se pose pas non plus d’un point de vue institutionnel, suite au récent Congrès du PCC. Ne reste donc que la possibilité d’une inflexion de politique du pouvoir en place, qui nous semble un scénario probable et déjà engagé depuis plusieurs semaines. Les marchés en ont déjà pris note.

Allocation de portefeuille

Tout ça pour ça. Le rebond de novembre peut-il se confirmer en cette fin d’année, voir même en 2023 ? C’est la question qu’on nous pose chaque jour ces temps-ci. Est-il possible que finalement, malgré l’inflation, la guerre, la remontée des taux et la récession, les marchés actions européens clôturent l’année quasi stables ?

L’homme qui a dit non. Même si nul ne possède de boule de cristal, notre réponse demeure fermement « non ». D’un point de vue de valorisation, les marchés actions restent trop chers par rapport à la conjoncture économique, ainsi que par rapport aux autres classes d’actifs. Sur le plan fondamental, les perspectives bénéficiaires pour 2023 ne semblent toujours pas refléter la contraction qui s’annonce. Les marges des entreprises restent par ailleurs à des niveaux très élevés, qui ne pourront se maintenir face à l’augmentation des salaires et des coûts de financement.

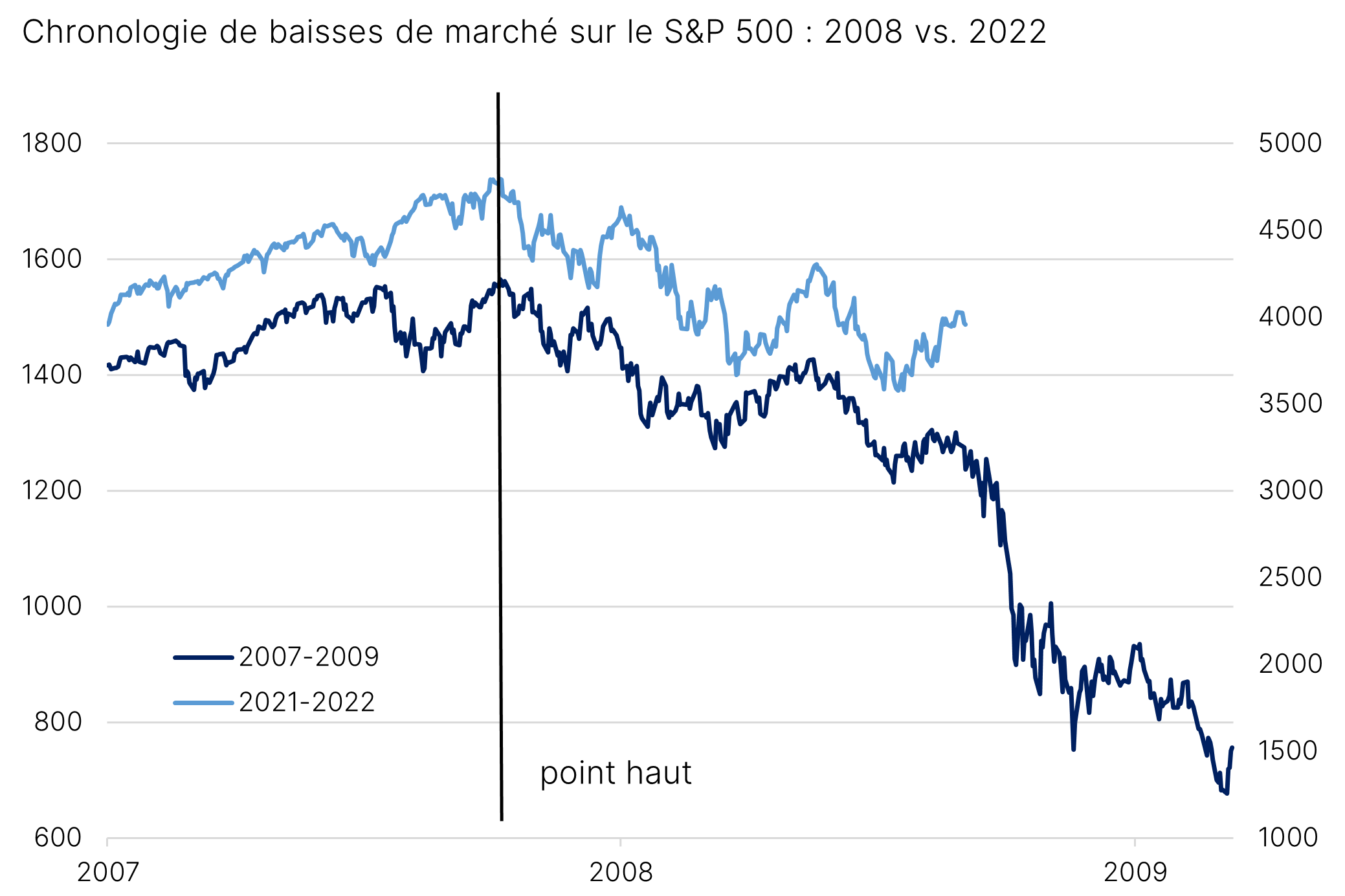

Anatomie d’un massacre. L’expérience historique montre que des rebonds importants ne sont pas inhabituels en phase de marché baissier. En 2008, plusieurs phases de reprise avaient ouvert les mêmes questionnements qu’aujourd’hui. La ressemblance avec la dynamique depuis 2021 est même frappante (Graphique 2). Evidemment, une telle comparaison n’a rien de scientifique et notre scénario N’EST PAS que les marchés chuteront dans une telle proportion dans les mois à venir. Néanmoins, les études montrent que la phase la plus intense de baisse intervient généralement en fin de correction, plutôt qu’au début. C’est ce que les analystes appellent couramment la « capitulation ».

Comparaison n’est pas raison, mais…

Source : Bloomberg – novembre 2022

Wait and see. Dans ce contexte, il est urgent d’attendre. Mieux, il est urgent d’investir dans l’obligataire où les taux et les spreads de crédit se sont déjà resserrés depuis septembre. L’environnement macro et les valorisations nous semblent les plus attractives dans ce segment, dont l’intérêt est clair par rapport au fonds euro traditionnel.

Quelques idées en vrac

Un article amusant sur le spécialiste mondial de la « réducflation », ce phénomène d’inflation cachée où les prix sont maintenus mais les produits rétrécis.

Notre corps va-t-il changer avec le climat ? Question un peu effrayante et on est rassuré sur le fait que « les humains ne devraient pas changer radicalement d’apparence, du moins dans les prochaines décennies ».

Combien de planètes faudrait-il pour compenser l’ensemble de nos émissions de CO2 en plantant des arbres ? Réponse : 3.

La focale durable : qu’est-ce que le SFDR ?

Le règlement SFDR (Sustainable Finance Disclosure Regulation) est la référence européenne de classement des fonds en matière de finance durable depuis mars 2021. Il impose à tous les fonds d’investissement de rendre publiques certaines informations permettant à l’investisseur de mieux comprendre et comparer les produits financiers.

Le SFDR classe les fonds en trois catégories, par ordre d’intensité d’engagement :

- Article 6 : intégration dans la stratégie d’investissement des risques ESG

- Article 8 : promotion dans la stratégie d’investissement des considérations ESG

- Article 9 : l’investissement durable est l’objectif de la stratégie

En amont d’un durcissement des critères SFDR au 1er janvier 2023, plusieurs sociétés de gestion ont rétrogradé une partie ou la totalité de leurs fonds d’Article 9 à Article 8 en anticipation d’un retoquage du régulateur. Une étude récente de Clarity AI suggère que non moins de 40% des fonds affichés aujourd’hui comme Article 9 ne seraient en fait pas conformes aux exigences.

Moralité : Il est commode de crier au greenwashing des sociétés de gestion qui s’empressent de peindre en vert leurs produits sans rien changer dans leur approche. Ce phénomène est réel. Mais il est aussi vrai que la finance durable en est encore à ses balbutiements et que le régulateur lui-même tâtonne sur ce qu’il est souhaitable et raisonnable d’imposer. Même pour ceux qui veulent faire les choses bien, la route n’est pas droite (et chez Equinoxe, on en sait quelque chose !).

Connaissez-vous votre emprunte carbone ? Sur MyCO2.fr, c’est simple, ludique et gratuit.

Portez-vous bien !

L’équipe Equinoxe