Pour les lecteurs pressés, les points clés :

> L’année 2024 a réservé peu de surprises sur les marchés, prolongeant une tendance positive.

> La politique a joué un rôle important, comme anticipé. Partout les électeurs réclament du changement et les sortants ont souffert.

> Les gagnants restent les gagnants : la Tech et les Etats-Unis ont accru leur avance et atteignent des valorisations extrêmes.

> Les alternatifs comme l’or et les crypto-actifs ont aussi très bien tiré leur épingle du jeu.

En cette fin d’année comme les précédentes, nous nous retournons sur 2024 pour essayer d’en tirer des leçons pour l’avenir et devenir de meilleurs investisseurs. En beaucoup de points, 2024 aura ressemblé à 2023 et n’aura finalement réservé que peu de surprises majeures, prolongeant une séquence de performance positive pour les marchés suite à la correction de 2022. Nous avons dégagé 7 leçons à conserver à l’esprit au moment d’aborder 2025.

- Conjoncture, méfions-nous des consensus. Les économistes s’attendaient pour 2024 à un soft landing aux Etats-Unis, à savoir un ralentissement économique sans grave récession. Finalement, nous n’avons eu aucun ralentissement et simplement une poursuite en rythme de croisière grâce à la résilience imprévue du marché du travail et à une consommation des ménages imperturbable, mais aussi au soutien de la dépense publique mise en musique par les plans Biden. Comme quoi, prévoir même le futur proche est difficile et l’optimisme du moment pourrait tout aussi bien s’estomper l’an prochain.

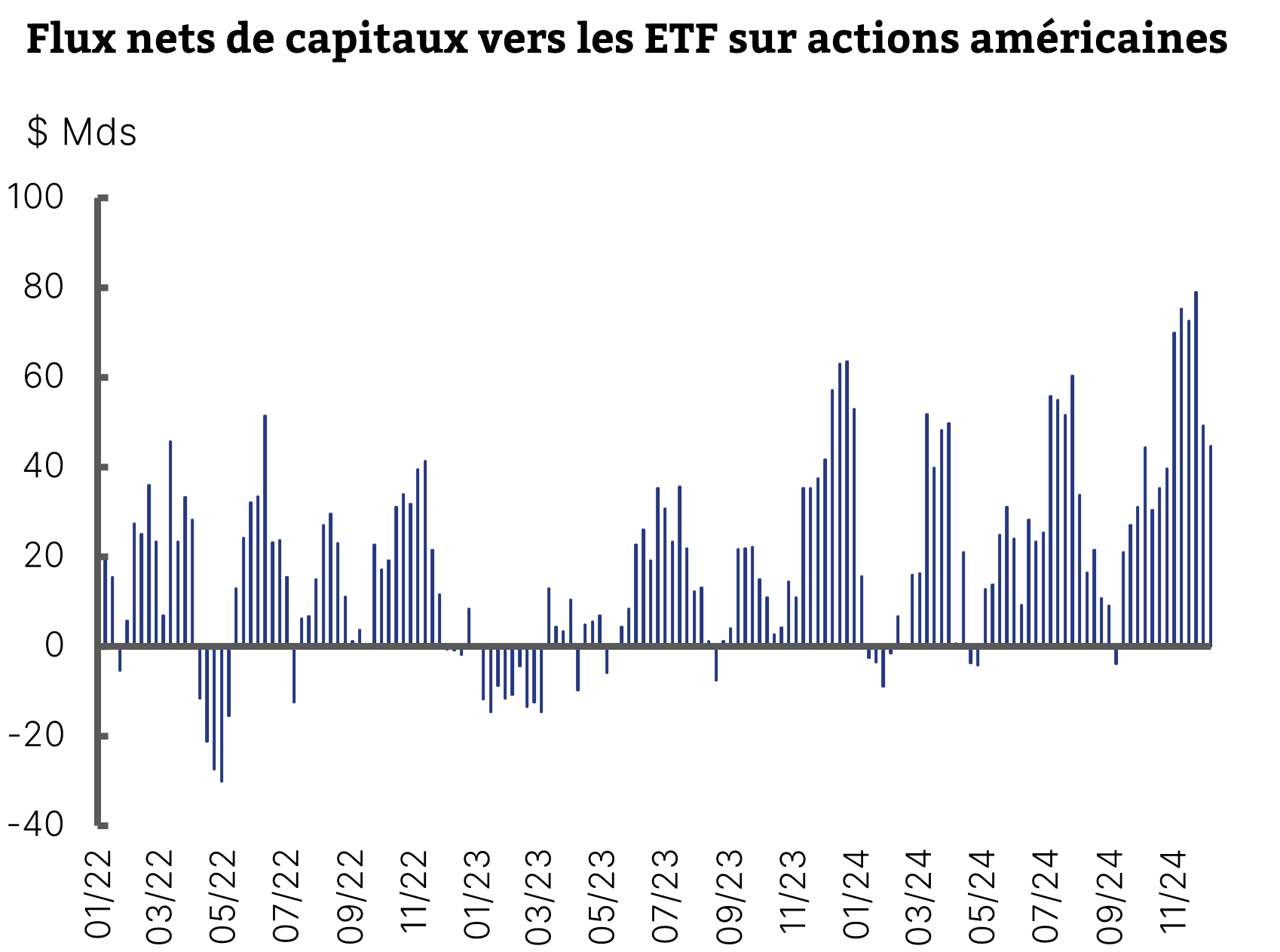

- La politique, ça use. La nouveauté de cette année était la politique. L’incertitude était forte aux Etats-Unis mais la victoire de D. Trump a été accueillie par un très fort regain de conviction sur l’exceptionnalisme américain. Déjà de loin le marché préféré des investisseurs, les flux de collecte sur le S&P 500 se sont encore accélérés en novembre (Graphique 1). Aujourd’hui, l’écart de perception avec l’Europe est le plus profond depuis 2012. Le choc politique en France a aussi joué, avec le coup de bambou subi depuis la dissolution de juin et l’incertitude qui s’en est suivie. Plus largement, partout dans le monde, les électeurs réclament du changement : les sortants ont souffert, soit par l’alternance, la coalition forcée ou la cohabitation (Inde, Royaume-Unis, Corée, Moyen-Orient).

Tout le monde se rue sur les actions américaines

Source : Bloomberg, Equinoxe – décembre 2024

- Banques centrales, l’ilot de prédictibilité. Dans le flot bouillonnant d’un monde chaotique, les banques centrales ont tenu leur rôle d’ancre de stabilité. Aidées par le fait que l’inflation a sans surprise poursuivi sa décrue, elles ont su téléguider leurs actions et donner de la visibilité aux investisseurs sur le calendrier et le rythme de baisse des taux. Cette semaine pour autant, la Fed a livré une piqûre de rappel : toutes ces baisses restent conditionnées à une dynamique de prix maîtrisée et l’impact du programme Trump sera clé en 2025.

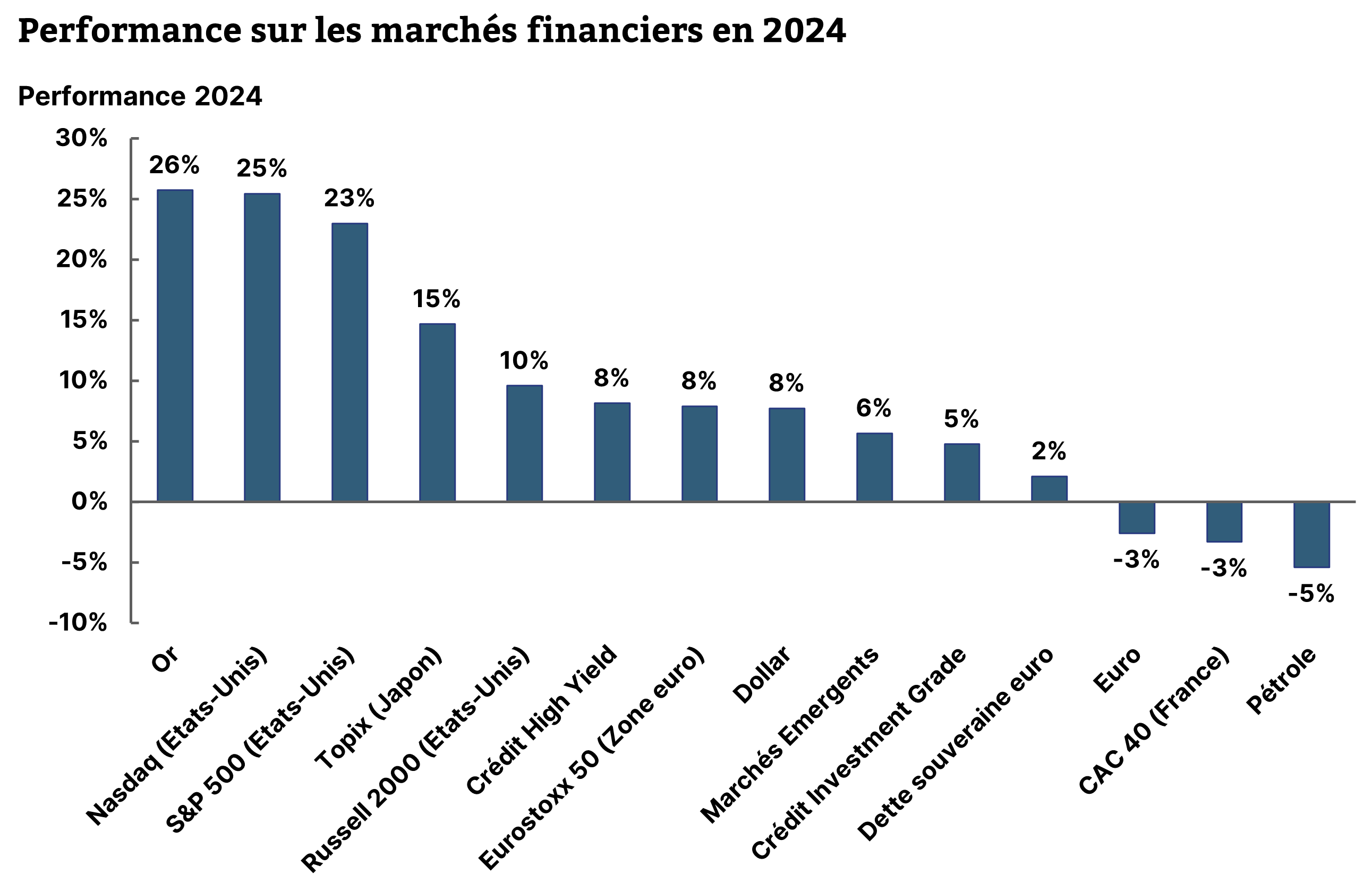

- Un marché cher peut devenir encore plus cher. Rarement le fait de s’appuyer sur les valorisations pour investir aura été un aussi mauvais conseil qu’en 2024. Les segments les plus chers ont surperformé et poussé leur valorisation encore plus haut. Le marché américain et la Tech ont dominé aussi outrageusement qu’en 2023 (Graphique 2), et tous les indicateurs pointent vers une euphorie qui n’en finit pas. 60% des gains de cette année viennent des multiples de valorisation alors que la hausse des bénéfices ne contribue que pour 30%. Dans la même veine, le crédit s’est encore renchéri pour atteindre des niveaux de spreads extrêmement resserrés, similaires à 2007.

Domination américaine et de l’or en 2024

Source : Bloomberg, Equinoxe – décembre 2024

- L’ère des entreprises superstars. Comme en 2023, la performance a été fortement dominée par les Magnificent 7, avec notamment le retour en grâce de Tesla. Nvidia a poursuivi son parcours météorique et chacune de ces sociétés pèse aujourd’hui autant que des pays entiers. Dit autrement, le S&P 500 équipondéré, qui gomme l’hyper-concentration de l’indice, réalise une performance équivalente à celle de l’Eurostoxx 50. Les équivalents européens de ces superstars ont vu leur étoile pâlir (LVMH, ASML) mais les géants de la tech continuent leur marche en avant. L’arrivée de l’administration Trump fait baisser les risques de démantèlement et on ne voit pas très bien ce qui pourrait les faire trébucher à court terme. Néanmoins, on a vu des dominations du même ordre dans le passé et on sait que toutes les entreprises finissent par décliner. Grande question pour 2025.

- Les alternatives ont toujours le vent en poupe. A l’ère des vérités alternatives, il semblerait que les investissements alternatifs ont aussi leur carte à jouer. L’or réalise une très grosse performance, de même que le Bitcoin et toute la crypto-sphère. Pour autant, il serait réducteur de réduire ces phénomènes au produit d’un complotisme de réseaux sociaux. La dette publique atteint des niveaux jamais observés en temps de paix et la confiance dans les gouvernants chute structurellement. La baisse des taux d’intérêt favorise aussi les actifs sans rendement. Récemment, les cryptos ont bénéficié des accointances de l’administration Trump avec ce milieu par l’intermédiaire du Vice-Président Vance. On notera tout de même la performance exceptionnelle de Solana, technologie blockchain alternative à Ether et Bitcoin, qui suggère aussi une maturation de l’industrie crypto. Restons tout de même prudents : on a déjà vu le film en 2017 et 2021 et ça s’est chaque fois mal terminé.

- Un marché peu cher peut devenir encore moins cher. En miroir de ce qu’on vient de décrire, les segments les moins chers ont continué de tirer la langue. En Europe, les petites capitalisations réalisent péniblement une performance nulle en 2024. Les professionnels du secteur estiment que les PME cotées subissent un discount de l’ordre de 30% par rapport à leurs homologues non-cotées. Même aux Etats-Unis, la dispersion entre secteurs est très élevée, avec des secteurs comme les foncières ou l’énergie peu chers. Ailleurs, on a vu que la correction se poursuit dans les secteurs qui purgent les excès des décennies précédentes, comme le Private Equity ou l’immobilier, qui ne voient pas encore le bout du tunnel.

Equinoxe vous souhaite d’excellentes fêtes !

Portez-vous bien et rendez-vous en 2025,

L’équipe Equinoxe