Pour les lecteurs pressés, les points clés :

> Le débat monte entre économistes concernant la possibilité d’éviter une récession. Pour nous, cela reste le plus probable en dépit des bonnes nouvelles récentes.

> La BCE maintient la pression et remontera ses taux au-dessus de 3% au premier semestre.

> Le marché semble en apesanteur et la polarisation est forte entre bulls (optimistes) et bears (pessimistes). Même si c’est pénible, nous préférons prendre du risque en crédit qu’en actions.

> Le secteur bancaire brille en ce début d’année. Il reste l’un de nos segments préférés de la cote à moyen terme.

Macro

La guerre de Troie. L’an dernier, le pessimisme ambiant s’acheminait vers « la récession la plus attendue de tous les temps ». Aujourd’hui, serait-il possible qu’elle n’ait finalement pas lieu ? Les données récentes donnent du crédit à cette hypothèse et battent en brèche notre propre scénario d’un ralentissement marqué aux Etats-Unis. Goldman Sachs a par exemple récemment revu à la baisse sa probabilité de récession à 25%, la moyenne des analystes se situant toujours à 65%. Les derniers chiffres d’emploi, et la nouvelle baisse du taux de chômage à 3,4%, confirment que les fondamentaux du consommateur restent solides. Pour le reste, les enquêtes de conjoncture sont toujours très mitigées et celles du secteur de l’immobilier franchement mauvaises. Nos modèles macroéconomiques indiquent pour l’heure que la récession reste le scénario le plus probable, mais force est de reconnaitre que le doute est désormais de mise.

Sirocco. En Europe, un vent chaud souffle sur l’activité économique, au sens propre comme au figuré. La douceur de l’hiver se prolonge et permet une poursuite de la normalisation des prix de l’énergie. Le prix du gaz se situe aujourd’hui 30% plus bas qu’il ne l’était au moment de l’éclatement du conflit ukrainien. Le moral des entreprises se relève prudemment et les chiffres de croissance se sont révélés meilleurs qu’attendu puisque la récession a officiellement été évitée fin 2022. Le PIB de la zone euro a progressé de 0,1% au quatrième trimestre, grâce en particulier à la performance de la petite Irlande, mais probablement surtout par la tenue des exportations davantage que la demande intérieure.

Deux mesures, deux poids. Le reflux de l’inflation se poursuit à un rythme inégal, se poursuivant en Allemagne mais interrompu en janvier en France, avec des hausses de prix de 7% sur un an. Les économistes semblent plus réjouis que les consommateurs. Un article récent de la Banque de France propose des mesures alternatives de perception de l’inflation qui explique en quoi le traitement médiatique de l’inflation influence son impact sur les ménages.

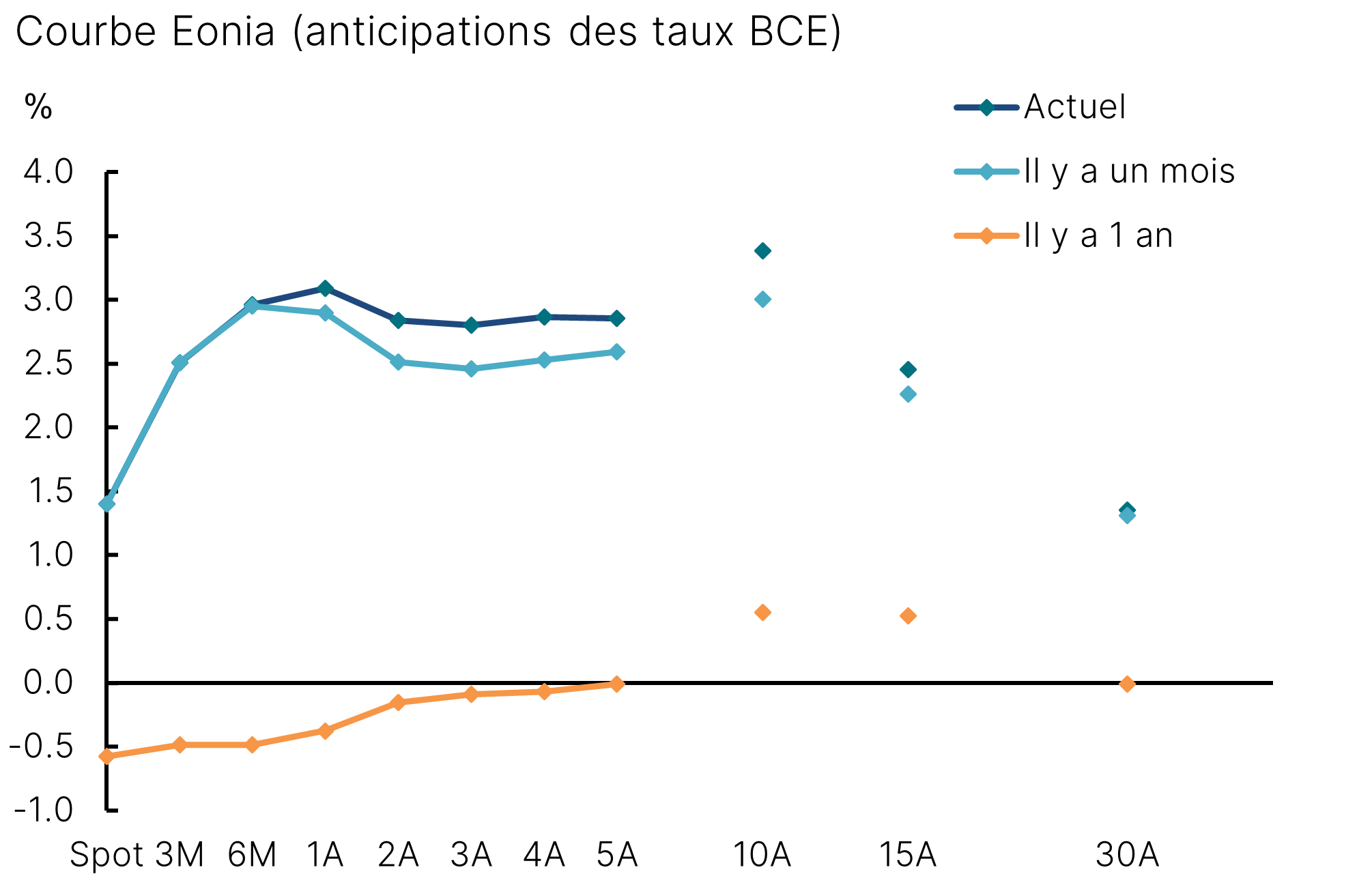

La marée monte. Une inconnue majeure de la conjoncture 2023 sera l’impact des resserrements des conditions de crédit. Car la BCE ne compte pas en rester là après sa remontée de taux de février. En mars, les taux pourraient atteindre 3% et peut-être aller jusqu’à 3,25% au printemps. Suite aux récents commentaires de C. Lagarde, les marchés anticipent un scénario où les taux se maintiendraient autour de 3% sur les cinq prochaines années (Graphique 1). Selon nous, c’est peu probable : le niveau d’équilibre des taux est probablement plus proche de 2% à moyen terme.

Le marché voit les taux se maintenir à 3%

Source : Bloomberg, Equinoxe – février 2023

Cinq semaines en ballon. L’inflexion chinoise vers une politique étrangère beaucoup plus accommodante a été brutalement mise à mal par l’affaire du ballon, qui, à en croire le NY Times, est tout sauf une initiative isolée. Certaines mesures de protectionnisme sont de nouveau à l’étude aux Etats-Unis et un retour au climat de 2018 sous l’administration Trump n’est pas à sous-estimer. La politique antichinoise est l’un des thèmes les plus consensuels entre Républicains et Démocrates et un Biden qui entre en campagne pourrait bien choisir de s’en saisir opportunément. A un moment où les économistes prévoient une croissance de l’ordre de 5-5,5% en Chine cette année, une remise en cause du moteur de demande chinois serait particulièrement dommageable.

Allocation de portefeuille

En apesanteur. Les marchés actions se sont un peu essoufflés récemment mais restent sur une progression remarquable pour un début d’année, les indices européens touchant du doigt leurs plus hauts historiques. Une bonne partie de cette résilience reflète le soulagement des inquiétudes cycliques, mais aussi la bonne tenue des résultats des entreprises annoncés récemment. Comme on en avait parlé fin 2022, le soutien du marché a aussi eu à voir avec le positionnement très défensif des investisseurs qui, en octobre, attendaient tous la récession. Cet argument a désormais disparu, nos indicateurs suggérant que le marché est désormais positionné de façon assez neutre sur les actifs risqués.

Polarisation. Dans ce contexte de hausse des marchés qui a pris beaucoup d’investisseurs à contre-pied, le débat est polarisé comme rarement, entre les partisans de l’ « atterrissage en douceur », qui voient un scénario rose pour la suite de l’année, et ceux d’un « retour à la gravité », c’est-à-dire une poursuite de la correction des valorisations initiée en 2022. Nous restons plutôt dans le second camp à ce stade. Le consensus anticipe une croissance des bénéfices en 2023 à 0% environ, ce qui nous semble toujours trop élevé et donc un coussin de sécurité trop mince.

Pain trade. Passer son tour dans un marché haussier peut être douloureux, ce que les traders appellent le « pain trade ». Mais ce coût d’opportunité est toujours moins pénible que de subir des pertes en prenant trop tard le train en marche. Ceci est d’autant plus vrai que d’autres opportunités existent, notamment dans les segments obligataires, qui offrent des performances satisfaisantes depuis le début d’année et plus de garantie en cas de retournement de marché.

Trust the bank. Au niveau sectoriel, le vent semble tourner et l’énergie ne devrait pas continuer en pôle position cette année. Les stocks de pétrole s’accumulent, induisant une pression baissière sur les prix, et donc les marges des entreprises du secteur. Nous sommes davantage confiants sur les banques, qui bénéficient du soutien de la remontée des taux et des restructurations profondes engagées dans la dernière décennie. La performance récente est impressionnante et le marché aura peut-être besoin de reprendre son souffle, mais le secteur reste à moyen terme parmi les plus attractifs selon nos indicateurs.

Les bancaires toujours assez bon marché

Source : Bloomberg, MSCI, Equinoxe – février 2023

La focale durable

Gouverner, c’est prévoir. Un article intéressant dans l’excellente newsletter Nourritures terrestres, sur le fait que la stratégie d’adaptation de la France au changement climatique va désormais s’appuyer, entre autres, sur l’hypothèse d’un réchauffement de + 4°C. Non pas aveu d’échec, la bonne politique se donne à la fois les moyens d’atteindre des objectifs ambitieux, et se prépare en même temps au pire.

Nouvelles fractures. Le débat climatique est la rupture de plus en plus nette entre territoires infranationaux. Fracture entre villes moyennes et métropoles en France au moment des Gilets jaunes. Rupture entre la Californie et l’administration Trump. Aujourd’hui au Canada, le torchon brûle entre les ambitions climatiques du Premier Ministre J. Trudeau et l’Alberta, grand état pétrolier.

Et la lumière fut. Une enquête du Monde sur le défi de l’électrification et le rôle de RTE en France à la veille d’une explosion probable des besoins en électricité.

Connaissez-vous votre emprunte carbone ? Sur MyCO2.fr, c’est simple, ludique et gratuit.

Portez-vous bien !

L’équipe Equinoxe