Pour les lecteurs pressés, les points clés :

> La Fed a entamé son cycle de baisse de taux, relançant ainsi la dynamique des marchés actions.

> C’est tout le chapitre Covid qui se referme et permet une normalisation des taux qui s’étirera toute l’année prochaine.

> Dans ce type de phases, la Value, les Défensives et les petites capitalisations tendent à surperformer.

> Nous retrouvons aussi de l’intérêt sur l’immobilier sous différentes stratégies « pierre papier ».

Macro

Top 50. Un des adages préférés des traders du monde entier est « Don’t fight the Fed » (« On ne se bat pas contre la Fed »). Cette semaine en a été une illustration marquante. Malgré la conjoncture dégradée, l’incertitude électorale, le risque géopolitique et la nervosité sur les valorisations, c’est la Fed qui dicte le tempo. En abaissant ses taux de 50 points de base à 4,75%, elle a rassuré les marchés sur sa détermination à soutenir un atterrissage en douceur de l’économie américaine. Dans la foulée, de nouveaux sommets sont atteints par les indices actions – 5700 points sur le S&P 500.

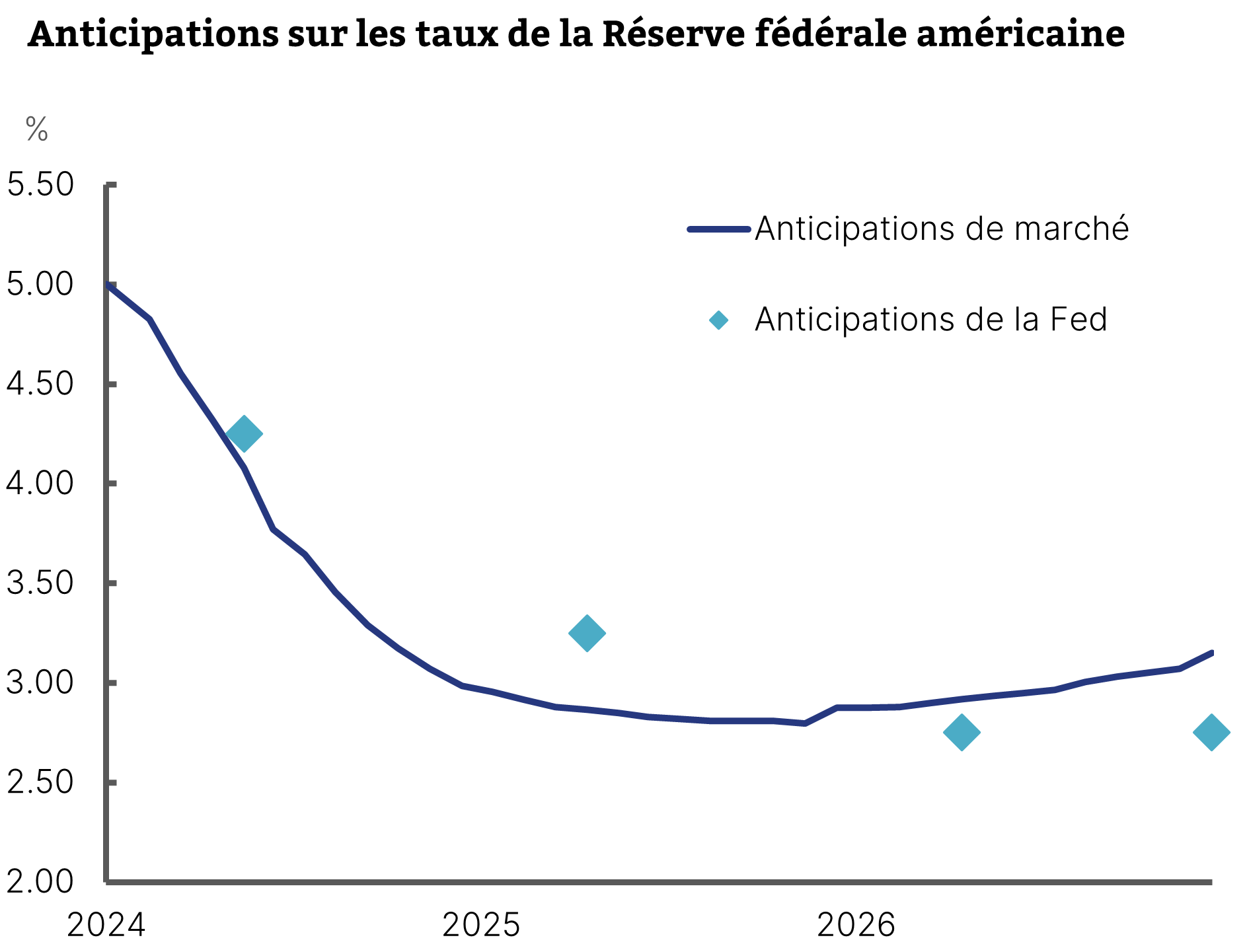

Changement de chapitre. Il est donc probable que nous entrions dans une phase économique de « bad news is good news » où chaque mauvais chiffre économique sera accueilli positivement en tant qu’il encourage la banque centrale à poursuivre ses baisses de taux. En vérité, plus grand-chose ne retient la Fed : nous l’expliquions dans le précédent Télescope, l’inflation est revenue à la cible et la priorité est désormais à la sauvegarde de l’emploi. J. Powell ne s’en est pas caché, il considère que l’anomalie post-Covid est terminée et que les taux doivent se normaliser. Ainsi, la Fed guide les marchés en prévoyant de poursuivre ses baisses graduellement pour revenir vers un niveau neutre autour de 3% début 2026 (Graphique 1).

La prévision de la Fed sur les taux d’intérêt

Source : Reserve Fédérale, Equinoxe – septembre 2024

Source : Reserve Fédérale, Equinoxe – septembre 2024

Crise de l’auto. En Europe, la BCE a aussi abaissé son taux directeur à 3,5% en septembre. Néanmoins, l’approche frileuse de la banque centrale n’a pas eu le même effet qu’aux Etats-Unis. Les enquêtes de conjoncture se stabilisent à des niveaux moroses mais continuent de se détériorer en Allemagne. Le secteur automobile ressent nettement les effets de la concurrence chinoise avec les annonces récentes de Volkswagen et Daimler. Elément intéressant, la production de crédit commence à se redresser, ce qui augure d’un léger mieux sur l’immobilier et nous encourage sur la classe d’actifs (voir plus bas).

Fluctuat nec mergitur. Rien de bien nouveau sous le soleil français. La nomination de M. Barnier comme Premier Ministre n’a pas permis de réduire la perception sur le risque souverain, le spread entre dette française et allemande restant fermement ancré autour des 70 points de base, au-dessus de la Belgique ou le Portugal. Le choix du Président Macron d’imposer un gouvernement qui ne détricotera pas sa politique des dernières années implique de placer le Rassemblement National en arbitre, ce qui ne peux que rendre très précaire son espérance de vie et très étroites ses marges de manœuvre. Pour autant, le choix de M. Barnier est un signal clair envoyé à Bruxelles dans un contexte où la France est engagée dans une procédure de déficit excessif. Il voudra respecter les traités et juguler les déficits. Ses dernières déclarations suggèrent qu’une hausse de la fiscalité sur les revenus du capital est quasi acquise.

Allocation de portefeuille

Grand coup d’éponge. Alors que les marchés actions semblaient avoir heurté un plafond depuis juillet, la Fed pourrait avoir passé un grand coup d’éponge sur ces inquiétudes et engagé une nouvelle phase de hausse alimentée par la liquidité. Si tel est le cas, nous restons d’avis que les segments les mieux positionnés seront les secteurs défensifs, la Value et les petites capitalisations. Historiquement, ils performent le mieux en phase de baisse de taux et bénéficient aujourd’hui de valorisations beaucoup plus raisonnables que les valeurs de croissance. En Europe, la dichotomie est moins nette et le secteur du Luxe, historiquement croissance, nous semble proche du point bas.

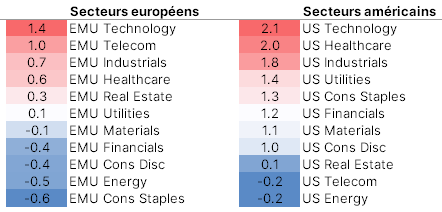

A boire et à manger. D’un point de vue sectoriel, il est frappant de constater l’écart entre la valorisation très élevée des grands indices et la dispersion entre secteurs. La Tech est dans un monde à part, très au-dessus de sa moyenne historique, tandis que l’énergie est délaissée et plusieurs autres secteurs plutôt bon marchés (Graphique 2). Il est donc possible de trouver des opportunités, notamment pour construire des produits structurés qui offrent des couples rendement/risque attractifs.

Valorisation des marchés actions par secteur

Source : Bloomberg, MSCI, Equinoxe – septembre 2024

Fausse bonne idée. Beaucoup d’investisseurs se demandent si c’est le dernier moment pour acheter des obligations à des rendements attractifs alors que commence le cycle de baisses de taux. C’est ignorer que les futures baisses sont déjà dans les cours aujourd’hui. Le taux 5 ans est déjà passé de 3% à 2,5%. Peut-être est-il en chemin vers 2%, voire 1,5%, mais ce serait faire le pari que les taux vont revenir à leur configuration d’avant Covid, ce qui est loin d’être évident. Il nous semble plus probable que la période de taux zéro restera une anomalie historique issue de la double crise financière et souveraine, plutôt que la nouvelle norme. Dès lors, parier sur des taux plus bas en achetant l’obligataire offre peu de rendement et pas mal de risque. En parallèle, la courbe des taux s’est « désinversée », ce qui valide notre pari de 2023.

C’est du concret. Les baisses de taux sont aussi l’occasion de s’intéresser de nouveau à l’immobilier comme classe d’actifs. Là non plus, un retour à l’équilibre d’avant Covid n’est pas forcément le plus probable. Pour autant, certains secteurs comme la logistique ou le bureau de centre-ville offrent de vrais discounts et des risques modérés. Avec des prix en baisse mais des loyers en hausse, la rentabilité s’est fortement améliorée tandis que le levier financier redevient envisageable. L’hôtellerie semble en pleine ébullition mais présente plus d’aléas de cycles économiques. Enfin, le massacre en cours sur les SCPI sera certainement l’occasion, au bon moment, de saisir des opportunités.

Portez-vous bien,

L’équipe Equinoxe